Sie sind schwanger? Herzlichen Glückwunsch! Ab jetzt gilt es einige wichtige Punkte zu beachten. Vom Mutter-Kind-Pass über den Mutterschutz bis hin zur Entscheidung für das richtige Karenzmodell und Finanzthemen. Alle wichtigen Informationen zur Schwangerschaft finden Sie hier.

[toc]

Mutter-Kind-Pass

Sobald Sie eine Schwangerschaft vermuten, sollten Sie ehestmöglich Ihren Gynäkologen aufsuchen. Wird tatsächlich bestätigt, dass Sie schwanger sind, wird Ihnen ein Mutter-Kind-Pass ausgestellt. Darauf sind alle wichtigen Daten und Termine für ärztliche Untersuchungen in der Schwangerschaft und in den ersten vier Lebensjahren des Kindes festgehalten. Die erste Untersuchung muss bis zum Ende der 16. Schwangerschaftswoche stattfinden.

Entwicklung des Säuglings

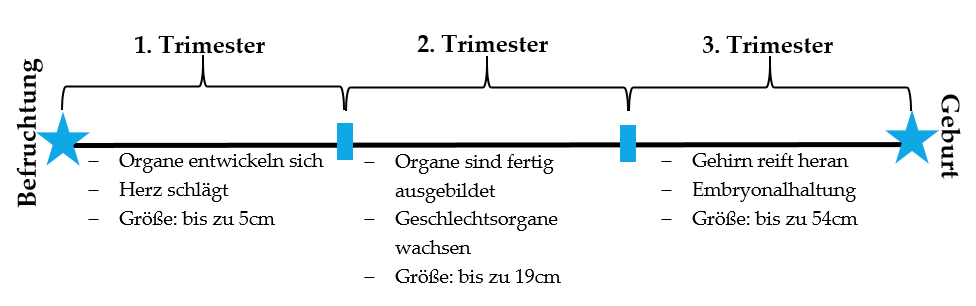

Damit sich das Baby richtig entwickeln kann, verbringt es neun Monate im Bauch der Mutter . Als erstes Trimester bzw. Schwangerschaftsdrittel werden die ersten 12 Wochen in der Schwangerschaft bezeichnet. In diesen Wochen entwickeln sich erste Zellansammlungen, die sich zu Organen weiterentwickeln. Das kleine Herz beginnt bereits mit 120 bis 160 Schlägen pro Minute zu schlagen, während das Baby bis zu fünf Zentimeter groß sein kann.

Im zweiten Trimester sind die lebenswichtigen Organe bereits fertig ausgebildet und das Baby wächst auf ca. 19 Zentimeter. Außerdem entwickeln sich die Geschlechtsorgane weiter und das Baby beginnt sich zu bewegen und zu treten.

Im Zuge des dritten Trimesters reift das Gehirn. Infolgedessen werden auch die Schädelknochen härter, damit dem Gehirn nichts passieren kann.

Das Baby sucht sich die gemütlichste Position, welche meist die übliche Embryonalhaltung ist, da es im Bauch der Mutter nicht mehr ganz so viel Platz hat. Kurz vor der Entbindung ist das Baby normalerweise zwischen 48cm und 54 cm groß und wiegt zwischen 2800g und 4000g.

Mutterschutz

Sobald die werdende Mutter dem Arbeitgeber mitgeteilt hat, dass sie ein Kind erwartet, gelten die rechtlichen Bestimmungen für den Mutterschutz. Mehr Informationen dazu können Sie hier nachlesen.

Freistellung des Vaters bei der Geburt

Wer Nachwuchs erwartet weiß, dass dies mit vielen Behördengängen verbunden ist. Einfacher ist es daher, wenn der Vater sich von der Arbeit beurlauben lassen kann. Doch wie verhält es sich mit der Freistellung für den Vater?

Sonderurlaub für den Vater anlässlich der Geburt

In den meisten Kollektivverträgen ist es üblich, dass dem Vater aufgrund der Geburt seines Kindes eine Freistellung mit Fortzahlung des Entgeltes gewährt wird. Dabei gibt es in Abhängigkeit vom jeweiligen Kollektivvertrag keine einheitliche Regelung.

Nach §8 Abs. 3 AngG kann ein Angestellter wegen Geburt eine Freistellung mit Fortzahlung des Entgeltes in Anspruch nehmen. Damit die Freistellung begründet ist, kann beispielsweise angegeben werden, dass die Gattin oder Lebensgefährtin ins Spital zur Entbindung begleitet wird. Wurde in dem Kollektivvertrag die Freistellungsdauer geregelt, heißt das nur, dass dies ein Mindestmaß an freien Tagen ist. Wird eine längere Freistellung benötigt, muss diese gewährt werden.

Doch auch, wenn ein Kind bereits im gemeinsamen Haushalt lebt ist es dem Vater möglich eine Betreuungsfreistellung zu beantragen, wenn die Mutter zur Entbindung ins Spital muss. Somit kann er das bereits vorhandene Kind betreuen. Dabei besteht der Anspruch bis zum Höchstmaß der regelmäßigen wöchentlichen Arbeitszeit. Dies heißt, dass bei einer wöchentlichen Arbeitszeit von 40 Stunden Anspruch auf 40 Stunden Betreuungsfreistellung pro Arbeitsjahr besteht.

Freistellungsanspruch für den Vater nach der Entbindung

In der Zeit, in der die Mutter und das neugeborene Kind im Spital sind, besteht kein Anspruch auf eine Pflegefreistellung. Lediglich dann, wenn ein vorhandenes Kind im gemeinsamen Haushalt lebt, kann eine Betreuungsfreistellung beantragt werden.

Ist die Mutter mit dem Neugeborenen zu Hause und nicht in der Lage, das Baby alleine zu versorgen, kann der Kindsvater eine Betreuungsfreistellung beantragen. Dies ist aber nur dann möglich, wenn ein gemeinsamer Haushalt besteht und wenn ein ärztliches Attest vorliegt, dass die Mutter das Neugeborene nicht alleine versorgen kann. Auch hier besteht der Anspruch bis zum Höchstmaß der regelmäßigen wöchentlichen Arbeitszeit.

Wurde das Kind per Kaiserschnitt geboren und ist die Mutter nach der Geburt noch pflegebedürftig, kann der Vater ebenfalls eine Freistellung beantragen. Auch dies gilt nur, wenn ein gemeinsamer Haushalt besteht.

Pflegefreistellung nach Karenz und Mutterschutz

Auch nach Karenz und Mutterschutz haben sowohl Vater als auch Mutter Anspruch auf Pflegefreistellung. Dabei müssen beide im gleichen Haushalt mit dem Kind leben und berufstätig sein. Wird ein Kind krank, kann eine Pflegefreistellung beantragt werden, wenn das Kind das zehnte Lebensjahr noch nicht vollendet hat und stationär aufgenommen werden muss. Hierbei wird wieder die regelmäßige wöchentliche Arbeitszeit zu Grunde gelegt.

Natürlich werden Kinder nicht nur einmal krank. Eine weitere Pflegefreistellung kann gewährt werden, wenn das Kind das zwölfte Lebensjahr noch nicht erreicht hat und erneut krank wird. Dabei kann auch eine Pflegefreistellung beantragt werden, wenn der Elternteil nicht mit dem Kind im gemeinsamen Haushalt lebt, damit das Kind gut versorgt ist.

Karenz

Die Karenz schließt direkt an den Mutterschutz an, außerdem kann auch der Vater diese beanspruchen. Wenn Sie mehr dazu wissen möchten, können Sie hier weiterlesen.

Kosten und Kredite für die Schwangerschaft

Es lohnt sich, in der Schwangerschaft finanziell stabil aufgestellt zu sein. Einerseits verringert sich das Einkommen durch die Schwangerschaft und gleichzeitig entstehen Kosten, die durchaus den Bedarf nach einer Finanzierung begründen können.

Potenzielle Kosten in der Schwangerschaft

Natürlich liegt es im Ermessen der Eltern, welche Angebote genutzt werden. Diese Aufstellung und die entsprechenden Summen zeigen, welche Kosten in diesem Lebensabschnitt auf Sie zukommen:

| Kosten | Günstig | Durchschnitt | Hochwertig / Teuer |

| Geburtsvorbereitungskurs | 100 Euro | 120 Euro | 150 Euro |

| Schwangerschaftsgymnastik | 7 Euro/h | 10 Euro/h | 15 Euro/h |

| Extra Ultraschall | 50 Euro | 100 Euro | 200 Euro |

| Privatkrankenhaus | 2.000 Euro | 3.000 Euro | 4.500 Euro |

Natürlich kommt die Krankenkasse für die wichtigsten Leistungen der Schwangerschaft auf. Aber wenn es mehr als drei Ultraschall-Untersuchungen sein sollen, muss auch selbst gezahlt werden. So kann eine Schwangerschaft schnell 2.500 Euro und mehr kosten und damit ist das Kinderzimmer noch nicht eingerichtet.

Steuerliche Vorteile für Familien

Kinder kosten Geld. Dabei ist die Familienbeihilfe oft nur ein Tropfen auf den heißen Stein und reicht meist nicht. Doch Familien können durch diverse Steuervorteile profitieren. Die Absetzbeiträge, die die Lohnsteuer verringern, sind ebenso wichtig wie der Kinderfreibetrag oder die Betreuungs- und Ausbildungskosten, die die Familien geltend machen können.

Auch Familien mit behinderten Kindern können teilweise die Kosten von der Steuer absetzen. Welche Steuervorteile eine Familie hat, möchten wir Ihnen hier aufzeigen.

Der Absetzbetrag für Alleinerziehende

Der Absetzbetrag für Alleinerziehende (AEAB) steht zu, wenn die betreffende Person in einem Kalenderjahr mehr als sechs Monate Familienbeihilfe erhalten hat. Dabei spielt es keine Rolle, ob die Familienbeihilfe für ein oder mehrere Kinder bezogen wurde. Allerdings erhalten Alleinerziehende den Absetzbetrag nur genehmigt, wenn sie mehr als die Hälfte in einem Kalenderjahr weder in einer Ehe, in einer eingetragenen Partnerschaft noch in einer Lebensgemeinschaft gelebt haben.

Dabei ist die Höhe des Absetzbetrages für Alleinerziehende wie folgt geregelt:

Die Lohnsteuer beim AEAB verringert sich im Jahr einmalig um folgende Beträge, wenn für Kinder Familienbeihilfe bezogen wird.

- 494 Euro für ein Kind

- 669 Euro für zwei Kinder

- für das dritte und jedes weitere Kind zusätzlich 220 Euro

Der Alleinverdienerabsetzbetrag

Auch Alleinverdiener profitieren von den Steuervorteilen, müssen dabei allerdings einige Voraussetzungen erfüllen.

Den Alleinverdienerabsetzbetrag (AVAB) erhält jeder, der in einer Ehe, eingetragenen Partnerschaft oder Lebensgemeinschaft lebt, die länger als sechs Monate im Kalenderjahr besteht.

Außerdem müssen für Kinder mindestens sechs Monate Familienbeihilfe bezogen worden sein. Ihre Partnerin oder Ihr Partner darf im Kalenderjahr nicht mehr als 6.000 Euro verdient haben. Wer dabei unter der Zuverdienstgrenze liegt, kann die Zuverdienstgrenze anhand dieser Hilfe berechnen:

Bruttojahresverdienst inklusive aller Sonderzahlungen, wie Urlaubs- oder Weihnachtsgeld

- abzüglich der steuerfreien Zuschläge und Zulagen

- abzüglich der steuerfreien Sonderzahlungen bis zu einer Höhe von höchstens 2.100 Euro

- abzüglich der Gewerkschaftsbeiträge

- abzüglich der Sozialversicherungsbeiträge

- abzüglich der Pauschale für Pendler

- abzüglich von Abfertigungen und Wochengeld

- abzüglich der Werbungskosten-Mindestpauschale von 132 Euro

ERGEBNIS: Zuverdienstgrenze für den Alleinverdienerabsetzbetrag

Doch Vorsicht: Lediglich das Wochengeld darf in die Berechnung mit einfließen. Familienbeihilfe, Kinderbetreuungsgeld, Notstandshilfe, Arbeitslosengeld sowie Unterhaltsleistungen und Ausbildungs- und Förderbeihilfen des AMS spielen bei der Berechnung der Zuverdienstgrenze keine Rolle.

Beim Alleinverdienerabsetzbetrag verringert sich die Lohnsteuer ebenfalls einmal jährlich, wenn für Kinder Familienbeihilfe bezogen wird. Bei einem Kind um 494 Euro, bei zwei Kindern um 669 Euro und zusätzlich für jedes weitere Kind um 220 Euro.

So beantragen Sie AEAB und AVAB

Den Absetzbetrag für Alleinerziehende wie auch jenen für Alleinverdiener können Sie entweder über die Firma wie auch über die Arbeitnehmerveranlagung beantragen. Dabei ist allerdings zu beachten, dass die Häkchen richtig gesetzt werden. Denn auch, wenn Sie den Antrag über die Firma stellen, muss ein Haken im Feld für Arbeitnehmerveranlagung gemacht werden. So weiß das Finanzamt, dass Ihnen im Kalenderjahr dieser Absetzbetrag zusteht.

Dabei wird AEAB oder AVAB nur über die Arbeitnehmerveranlagung, und zwar als Negativsteuer, erstattet, wenn

- das Einkommen geringer als 1.190 Euro/Monat war und so keine Lohnsteuer gezahlt werden musste

- keine steuerfreien Leistungen, wie Arbeitslosengeld oder Kinderbetreuungsgeld im gesamten Kalenderjahr bezogen wurden

Der Mehrkindzuschlag

Auch diesen kann eine Familie beantragen, wenn bestimmte Voraussetzungen eingehalten werden. Der Mehrkindzuschlag in Höhe von 20 Euro für das dritte und jedes weitere Kind darf bezogen werden, wenn die Eltern:

- nicht mehr als 55.000 Euro pro Jahr gemeinsam verdienen

- länger als sechs Monate im Kalenderjahr einen gemeinsamen Haushalt hatten

- für die Kinder Familienbeihilfe beziehen

Diesen Mehrkindzuschlag erhält man über die Arbeitnehmerveranlagung.

Der Unterhaltsabsetzbetrag

Auch Unterhalt, der an Kinder gezahlt wird, die nicht im gleichen Haushalt leben, kann man von der Steuer absetzen. Dieser Unterhaltsabsetzbetrag muss aber nachgewiesen werden und er muss in vollem Umfang geleistet worden sein. Weiters ist dies nur dann möglich, wenn die Kinder in Österreich, der EU, der Schweiz, in Lichtenstein, Norwegen oder Island leben.

Dabei gelten folgende Unterhaltsabsetzbeträge:

- 29,20 Euro pro Monat für das erste Kind

- 43,80 Euro pro Monat für das zweite Kinde

- 58,40 Euro pro Monat für jedes weitere Kind

Außerdem gelten folgende Regelbedarfssätze für 2020:

- 212 Euro pro Monat für Kinder bis 3 Jahre

- 272 Euro pro Monat für Kinder bis 6 Jahre

- 350 Euro pro Monat für Kinder bis 10 Jahre

- 399 Euro pro Monat für Kinder bis 15 Jahre

- 471 Euro pro Monat für Kinder bis 19 Jahre

- 590 Euro pro Monat für Kinder bis 28 Jahre

Familienbonus Plus

Der Familienbonus Plus ersetzt seit 2019 den Kinderfreibetrag und steht für jedes Kind bis zum 18. Geburtstag zu. Der Maximalbetrag pro Kind liegt hier bei 1.500 Euro. Für Geringverdiener, die vom Familienbonus Plus kaum profitieren, gibt es den Kindermehrbetrag in Höhe von 250 Euro pro Kind pro Jahr.

Wichtig: Der Familienbonus Plus muss über das Formular E30 beim Arbeitgeber beantragt werden und wird von diesem beim Gehalt monatlich berücksichtigt.

Die Kinderbetreuungskosten

Auch die Kinderbetreuungskosten können beim Finanzamt geltend gemacht werden. Es ist allerdings unwesentlich, ob die Betreuungskosten von beiden Eltern aufgeteilt werden. Dabei wird sogar die Verpflegung mit aufgenommen und bis zu einem Betrag von 2.300 Euro pro Kind und pro Kalenderjahr können die Kosten, unter folgenden Voraussetzungen, abgesetzt werden:

- Für das Kind muss mehr als sechs Monate im Kalenderjahr der Anspruch auf Familienhilfe bestanden haben oder es bestand ein Unterhaltsabsetzbetrag von mehr als sechs Monaten.

- Das Kind hat das 10. Lebensjahr bei Beginn des Veranlagungsjahres, noch nicht erreicht oder es liegt eine Behinderung vor und die Familie erhält die erhöhte Familienbeihilfe. Dann darf das Kind das 16. Lebensjahr, bei Beginn des Veranlagungsjahres, nicht erreicht haben.

- Wenn das Kind von einer qualifizierten pädagogischen Person, also Tagesmutter, betreut wird oder es in einer Betreuungseinrichtung entsprechend der landesgesetzlichen Vorschriften ist.

Kinderbetreuungskosten steuerlich absetzen

Kinder kosten jede Menge Geld und glücklicherweise können die Kinderbetreuungskosten in Österreich abgesetzt werden. Doch wie hoch ist der Höchstbetrag und auf was ist dabei zu beachten? Dies wollen wir Ihnen hier kurz und informativ erklären.

Der Absetzbetrag für eine Kinderbetreuung kann pro Jahr und Kind bis zu 2.300 Euro betragen.

Für welches Kind können nun Kinderbetreuungskosten abgesetzt werden? Diese können für Kinder, die das zehnte Lebensjahr,zu Beginn des Kalenderjahres noch nicht vollendet haben, abgesetzt werden. Dabei muss dem Kind in dem Kalenderjahr allerdings sechs Monate der Kinderabsetzbetrag zugestanden haben.

Die Kinderbetreuungskosten kann jene Person absetzen, für die der Kinderabsetzbetrag mehr als sechs Monate im Jahr zustand. Selbstverständlich kann auch der Lebenspartner die Betreuungskosten absetzen.

Weites ist es möglich, dass der unterhaltspflichtige, also geschiedene Elternteil, die Kosten absetzen kann, wenn diesem für mehr als sechs Monate der Unterhaltsabsetzbetrag zustand. Allerdings nur, wenn die Kinderbetreuungskosten zusätzlich zum Unterhalt geleistet wurden.

Jeder dieser Personen kann die Kinderbetreuungskosten steuerlich absetzen. Allerdings dürfen als außergewöhnliche Belastung pro Kalenderjahr nur 2.300 Euro pro Kind abgesetzt werden. Wird durch die Steuerpflichtigen der Betrag überschritten, wird der Höchstbetrag im Verhältnis aufgeteilt.

Bei Kindern, denen eine erhöhte Familienbeihilfe zusteht, können auch außergewöhnliche Belastungen geltend gemacht werden. Hierbei gilt ein pauschaler Freibetrag von monatlich 262 Euro.

Weiters können Kosten, die nachgewiesen werden, steuerlich abgesetzt werden. Hierzu zählen beispielsweise der Unterricht in einer Sonder- oder Pflegeschule oder die Tätigkeit in einer Behindertenwerkstatt. Außerdem ist es auch möglich Betreuungskosten, die nicht mit den o. g. Kosten in Verbindung stehen, geltend zu machen. Wir das Kind aufgrund der Pflegebedürftigkeit betreut, sind die Kosten um das erhaltene Pflegegeld zu kürzen.

In der Regel können Kinderbetreuungskosten in Höhe von 2.300 Euro pro Kalenderjahr und Kind abgesetzt werden. Es sei denn, dass ein besonderer Fall (Alleinerziehende) liegt vor. Dann können auch diese abgesetzt werden, allerdings wird der Betrag durch den einkommensabhängigen Selbstbehalt gekürzt.

Es können nur Betreuungskosten abgesetzt werden, die tatsächlich bezahlt wurden. Übernimmt der Arbeitgeber einen Teil der Betreuungskosten, können nur jene Kosten geltend gemacht werden, die der Steuerpflichtige selbst bezahlt hat. Außerdem muss die Betreuung durch eine pädagogisch qualifizierte Person erfolgen, wie etwa im Kindergarten, Hort oder Halb- und Vollinternat.

Dabei sind nicht nur die Betreuungskosten, sondern auch die Kosten für Bastelgeld sowie Verpflegung anzuführen. Kosten für eine Privatschule, Nachhilfe oder auch die Kosten zur Kinderbetreuung und der Vermittlung einer Betreuungsperson können nicht abgesetzt werden.

Weiters können Kosten für die Nachmittags- oder Ferienbetreuung sowie die Kosten eines Ferienlagers berücksichtigt werden. Dies ist aber nur dann möglich, wenn die Betreuung durch eine pädagogisch qualifizierte Person erfolgt. Dennoch sind die Aufwendungen für Schule und Nachmittagsbetreuung ganz klar zu trennen.

Personen, die pädagogisch qualifiziert sind, müssen eine Ausbildung zur Kindererziehung und –betreuung von mindestens acht Stunden nachweisen. Zudem müssen diese Personen das 16. Lebensjahr vollendet haben. Außerdem muss für die Betreuungsperson vom vollendeten 16. Lebensjahr bis zum vollendeten 21. Lebensjahr eine Ausbildung nachgewiesen werden. Dabei ist das Mindestmaß von 16 Stunden maßgeblich.

Natürlich besteht auch die Möglichkeit, eine abgeschlossene Berufsausbildung nachzuweisen.

- Ausbildung zur Kindergartenpädagogin/-pädagogen, Früherzier/in oder Horterzieher/in

- Pädagogisches Hochschulstudium, zum Beispiel Lehramtsstudium

- Pädagogisches Teilstudium, zum Beispiel Wirtschaftspädagogik

- Lehrgang für Tageseltern nach den gesetzlichen Vorschriften

- Schulung als Au-Pair-Kraft

- Ausbildungsseminar oder Elternbildungsseminar, zum Beispiel Babysitterschulung

Die oben genannten Punkte können nur dann anerkannt werden, wenn sie den gesetzlichen Vorschriften entsprechen.

Wird das Kind von Angehörigen (Eltern oder Geschwister) betreut kann der Betreuungsbetrag nicht steuerlich geltend gemacht werden, auch wenn die Betreuungsperson pädagogisch qualifiziert ist.

Um Kinderbetreuungskosten absetzen zu können, muss ein Nachweis erbracht werden.

Hierbei muss eine Rechnung bzw. ein Zahlungsbeleg ausgestellt werden, der diese Angaben enthalten muss:

- Rechnungsempfänger mit Name und Anschrift sowie Ausstellungsdatum

- Fortlaufende Rechnungsnummer und Zeitraum der Kinderbetreuung

- Name und Sozialversicherungsnummer der Europäischen Krankenversicherungskarte des betreuten Kindes

- Name, Anschrift, Sozialversicherungsnummer der Europäischen Krankenversicherungskarte sowie die konkrete Qualifikation (Kopie) der Betreuer/in

- Name und Anschrift der öffentlichen Einrichtung bzw. ein Hinweis auf die Bewilligung zur Einrichtungsführung bei privater Betreuung

- Rechnungsbetrag inklusive Umsatzsteuer. Bei Kleinunternehmer ohne Umsatzsteuer.

Alle Belege sind sieben Jahre aufzubewahren und bei Nachfrage des Finanzamtes vorzulegen.

Alleinerziehende und Kinderbetreuungskosten

Ebenfalls können Alleinerziehende Kinderbetreuungskosten absetzen. Dabei ist der Betrag nicht höher, wie bei Familien und beträgt inklusive Verpflegungskosten 2.300 Euro.

Jedoch können höhere Ausgaben der Kinderbetreuung über außergewöhnliche Belastungen mit Selbstbehalt erfolgen. Diese Kosten können, wie bei Familien bis zum 10. Lebensjahr, als außergewöhnliche Belastung ohne Selbstbehalt geltend gemacht werden.

Doch auch nach dem 11. Lebensjahr können die Betreuungskosten für Kinder als außergewöhnliche Belastung mit Selbstbehalt, bis zum Ende der Schulpflicht, abgesetzt werden.

Auswärtige Berufsausbildung für Kinder

Gibt es im Wohnort keine entsprechende Schule, Universität oder Lehrstelle, können auch diese Kosten geltend gemacht werden. Dabei steht für jeden begonnenen Monat ein Freibetrag von 110 Euro pro Monat zu.

Ist das Kind das ganze Kalenderjahr in der Schule oder macht die Ausbildung an einem anderen Ort, kann sogar die Ferienzeit mit abgeschrieben werden. Jedoch gibt es hier einige Voraussetzungen, um diese Kosten geltend zu machen:

- Der Ausbildungsort muss mehr als 80km vom Wohnort entfernt sein

- Ist der Ausbildungsort weniger als 80km entfernt, muss nachgewiesen werden, dass die Hin- und Rückfahrt nach dem Studienförderungsgesetz nicht zumutbar ist. Dabei ist es nicht zumutbar, wenn die schnellste Wegstrecke mit öffentlichen Verkehrsmitteln länger als eine Stunde dauert.

- Auch für Lehrlinge oder Schüler, die in einer Zweitunterkunft am Ausbildungsort untergebracht sind, können diese Kosten abgesetzt werden. Dabei darf es aber im Umkreis von 25 km keine entsprechende Ausbildungsmöglichkeit geben, was ebenfalls nachgewiesen werden muss.

Krankheitskosten für Kinder mit Behinderung

Auch Krankheitskosten für Kinder mit Behinderung können abgesetzt werden. Die erfolgt über die Arbeitnehmerveranlagung und hängt vom Behinderungsgrad des Kindes ab.

Die tatsächlichen Aufwendungen, die behinderungsbedingt anfallen, können abzüglich des Pflegegeldes berücksichtigt werden, wenn eine Behinderung bis 24 Prozent vorliegt. Allerdings wirken sich diese Kosten nur dann steuerlich aus, wenn sie auch wirklich den Selbstbehalt übersteigen.

Ohne Selbstbehalt werden Krankheitskosten unter „Außergewöhnliche Belastungen“ aufgeführt, wenn die Behinderung 25 bis 49 Prozent beträgt.

Ab einem Behinderungsgrad von 50 Prozent besteht einerseits ein erhöhter Anspruch auf Familienbeihilfe und andererseits können die tatsächlichen Aufwendungen oder ein Freibetrag von 262 Euro pro Monat geltend gemacht werden. Weiters können Kosten für Sonder- oder Pflegeschulen, Behindertenwerkstätten, Hilfsmittel sowie Heilbehandlungen von der Steuer abgesetzt werden.

Wer diese steuerlichen Vergünstigungen beachtet, kann eine Menge Geld sparen – auch wenn es erst am Ende des Jahres ist und Sie somit in Vorleistung treten müssen.

Elternteilzeit

Die Elternteilzeit kann in Anspruch genommen werden, wenn ein Kind im Haushalt lebt, welches das siebte Lebensjahr noch nicht erreicht hat und wenn der Betrieb die richtige Größe hat. Weiterlesen können Sie hier.